1 相続税

2024/07/08

横浜を中心に、川崎、相模原、その他神奈川県下で、相続、贈与に取り組む税理士の眞鍋です。英語対応をしておりますので、外国の方につきましても、お任せください。

本日から、相続税の基本的な制度について解説して行きます。第1回の今回は、相続税の全体を概観します。

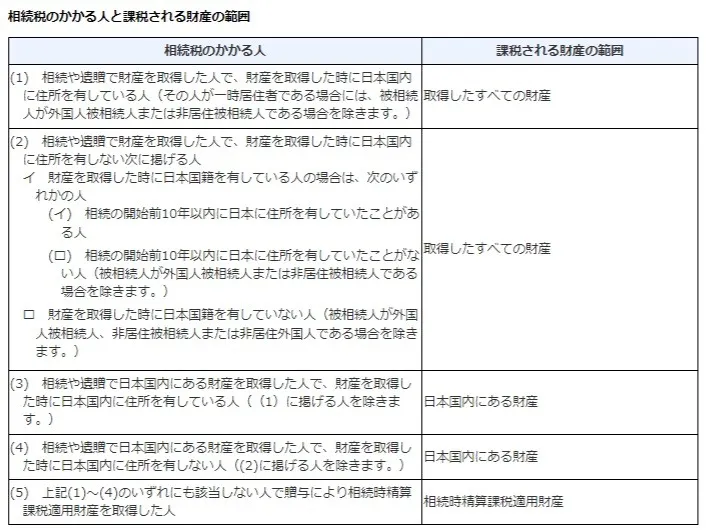

相続税は、被相続人(亡くなった人)から、①相続や遺贈によって取得した財産、および、②相続時精算課税の適用を受けて贈与により取得した財産(「相続時精算課税適用財産」)の価額の合計額(ここから、葬式費用・債務などの金額を控除し、加算対象期間内(7年以内)に被相続人から暦年課税に係る贈与により取得した財産の価額を加算)が、基礎控除額を超える場合に、その超える部分(課税遺産総額)に対して、課税されます。

相続税が課税される場合、相続税の申告および納税が必要となり、その期限は被相続人の死亡したことを知った日(通常は被相続人の死亡の日)の翌日から10か月以内となります。

「令和4年分 相続税の申告事績の概要」によると、相続税が課税される割合は、令和3年度分で9.3%、令和4年度分で9.6%です。では、どういう場合に、相続税が課されるのでしょうか。

基礎控除額と正味の遺産額タイトル

相続性は、正味の遺産額が基礎控除額を超える部分が課税遺産総額として課されることとなります。この場合は、相続税の申告および納税が必要です。

正味の遺産額とは、上記イメージ図(出所:国税庁HP)のとおり、遺産総額と相続時精算課税適用財産の合計額から、非課税財産、葬式費用および債務を控除し、加算の対象となる暦年課税に係る贈与財産(注2)を加えたものになります。

基礎控除額は、3,000万円+(600万円×法定相続人の数(注3))の算式で計算します。

相続税の要否の判定と申告の有無は慎重に行う必要があります。例えば、正味の遺産額が基礎控除額を超えていても、相続税法上の特例を用いて相続税の発生を抑えることが可能なケースがあります。ただし、こうした場合は、相続税の申告を期限内に適正に行うことが求められます。このため、相続税の判定につきましては、税理士に依頼することが望ましいこととなります。眞鍋税理士事務所では、横浜市、川崎市、相模原市を中心にこうした相談を受け付けておりますので、まずは、お気軽な気持ちでご相談ください。

(注1) 相続時精算課税適用財産の贈与時の価額(ただし、令和6年1月1日以後の贈与により取得した相続時精算課税適用財産については、贈与を受けた年分ごとに、相続時精算課税適用財産の贈与時の価額の合計額から相続時精算課税に係る基礎控除額(110万円)を控除した残額)を相続税の課税価格に算入します。

(注2) 加算の対象となるのは、加算対象期間内に被相続人から暦年課税に係る贈与によって取得した財産です。

(注3) 被相続人に養子がいる場合、法定相続人の数に含める養子の数は、実子がいる場合には1人、実子がいない場合は2人までとなります。