12 葬式費用 その他まとめ

2024/07/29

横浜をはじめ、川崎、相模原、その他神奈川県下を中心に、相続、贈与に取り組む税理士の眞鍋です。英語対応をしておりますので、外国の方につきましても、お任せください。

本日は、葬式費用について、お問い合わせの多いポイントを説明します。

1.葬式費用の位置づけ

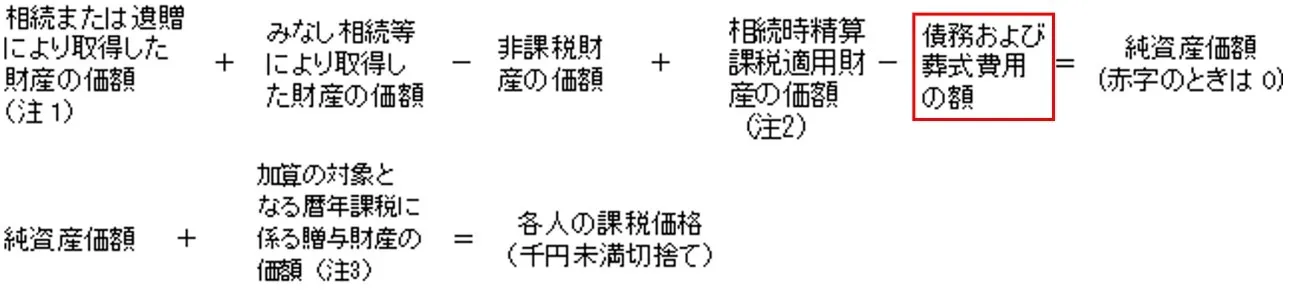

まずは、相続財産の価額を計算するうえでの、葬式費用の位置づけを再確認します。次式のように、資産の価額からマイナスすることが可能です(出所:国税庁Webサイト)。

(注1)小規模宅地等の特例等を適用した財産については、その特例を適用して減額した後の価額を基に計算します。

(注2)相続時精算課税適用財産の贈与時の価額(令和6年1月1日以後の贈与により取得した相続時精算課税適用財産については、贈与を受けた年分ごとに、相続時精算課税適用財産の贈与時の価額の合計額から相続時精算課税に係る基礎控除額を控除した残額)を相続税の課税価格に算入します。

(注3)相続や遺贈で財産を取得した相続人等(相続や遺贈で財産を取得しなかった相続時精算課税を選択した受贈者については、相続時精算課税適用財産を相続等により取得したものとみなされます。)が、加算対象期間内(被相続人の相続開始日が令和8年12月31日以前の場合は、加算対象期間は相続開始前3年以内となります。詳しくは、コード4161「贈与財産の加算と税額控除(暦年課税)」をご覧ください。)にその被相続人から暦年課税に係る贈与によって取得した財産の価額をいいます。

2.お布施の領収書

葬式費用については、領収書のないお布施が問題となることが多いです。

すなわち、葬式費用として控除するには、領収書など内容や金額を証明できる書類が必要となります。しかしながら、お布施の領収書を出してくれないお寺等も、未だに多く見られます。

これは、お布施はあくまでも喪主の自発的な「気持ち」という位置づけあり、読経や戒名の対価ではないとの考え方によります。

このため、お布施については、領収書がなくても、下記の項目の記録を残せば差し引けます。これらの項目をカバーしていれば、手書きでも構いません。

①寺院の名称

②寺院の所在地・連絡先

③支払日付

④支払の目的

⑤支払額

3.葬式費用にかかるその他の注意点

(1)相続放棄

前回も説明しましたが、葬式費用を相続財産から差し引けるのは実際に支払った人です。ここで、相続を放棄した人がお布施を負担した場合はどうなるでしょうか。相続放棄をしていると、相続財産から引けないのではないかと心配する方がみられますが、相続放棄していても支払った葬式費用は差し引きできます。

相続放棄をしても死亡保険金や死亡退職金は受け取れます。これらは相続税の課税対象となりますので、葬式費用を負担すれば、納税額を抑えることができます。

(2)常識的な範囲の金額

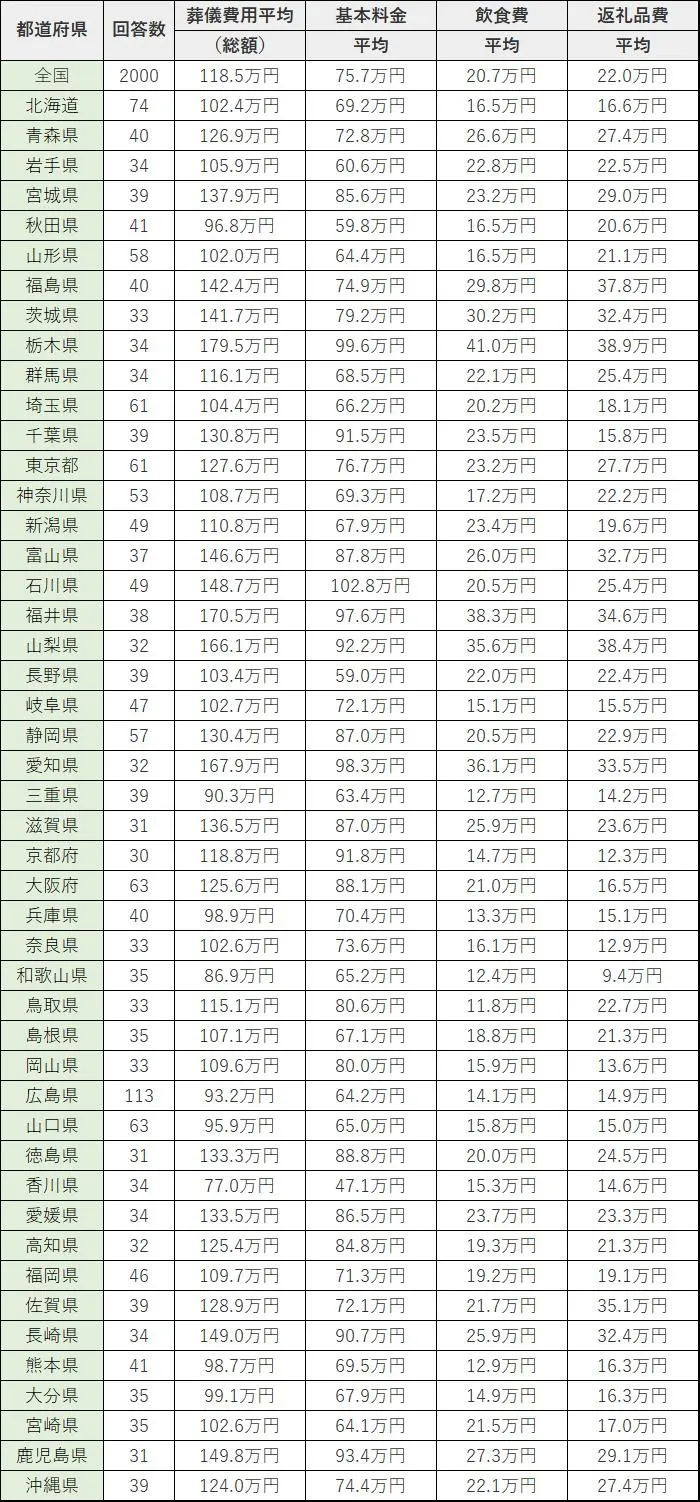

ただし、葬式費用として差し引きできるのは、常識的な範囲内の金額に限られます。2024年の葬式費用の平均は118.5万円で、各県毎にみると、77.0万円(香川県)から179.5万円(栃木県)まで幅があります。亡くなった人の置かれた立場や相続人の状況の他に、自分の所在県の事情も考慮して、葬式費用とすべき額を判断しましょう(次表も含め、出所:第6回お葬式に関する全国調査(2024年/鎌倉新書))。